美容室・ヘアサロンの消費税:簡易課税の事業区分は5種(みなし仕入率は50%)

美容室・ヘアサロンの売上高がその年において1,000万円を超える場合には、その年の翌々年の美容室・ヘアサロンの売上高に対して消費税を納付しなければなりません。

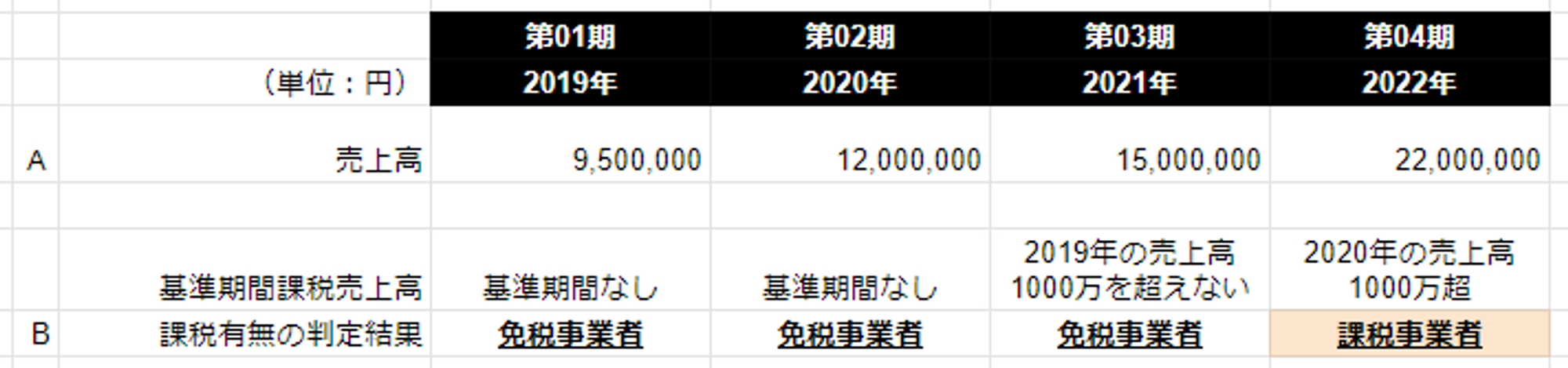

以下の図で確認してみます。

第3期目からみたときに、第1期目の売上高が1050万円だったら、第3期目は、(消費税の)課税事業者となり、消費税の納税義務が発生します。

消費税の計算方法

「原則課税」と「簡易課税」の2種類の方法があります。

原則(本則)課税

売上時に預かった消費税から経費として支払った消費税(実消費税)を差し引いた残額

簡易課税

売上時に預かった消費税にみなし仕入率を乗じて計算した金額

消費税の計算:簡易課税について

簡易課税制度は、消費税を納付する前々年の売上高(これを基準期間といいます)が5,000万円超の場合には適用できません。5,000万円を超えていれば、原則(本則)課税で計算しなければなりません。

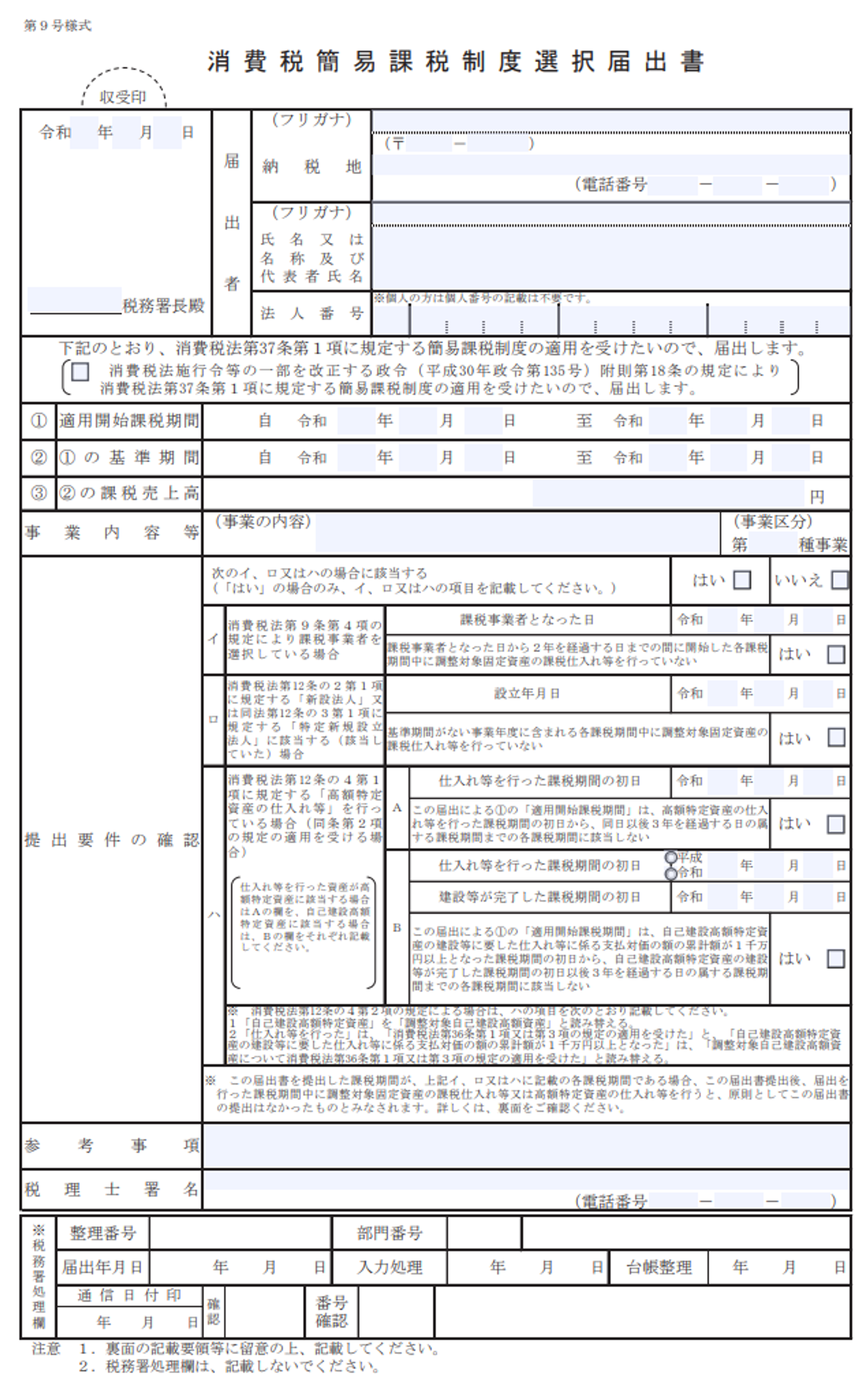

簡易課税制度を利用するには、 「消費税簡易課税制度選択届出書」の提出が必要

適用を受けようとする年の前年までに「消費税簡易課税制度選択届出書」を提出する必要があります。

具体的に先ほどの図でいえば、第3期目に簡易課税を適用しようと思えば、第2期の12月31日までに提出しなければならないということです。期中に提出でもよいような気もしますが、なかなか厳しいです。

簡易課税制度は2年間続けなければならない

簡易課税は継続して2年間は適用しなければならないことにも注意してください。 途中で「やっぱり簡易課税や~めた!」とはできません。

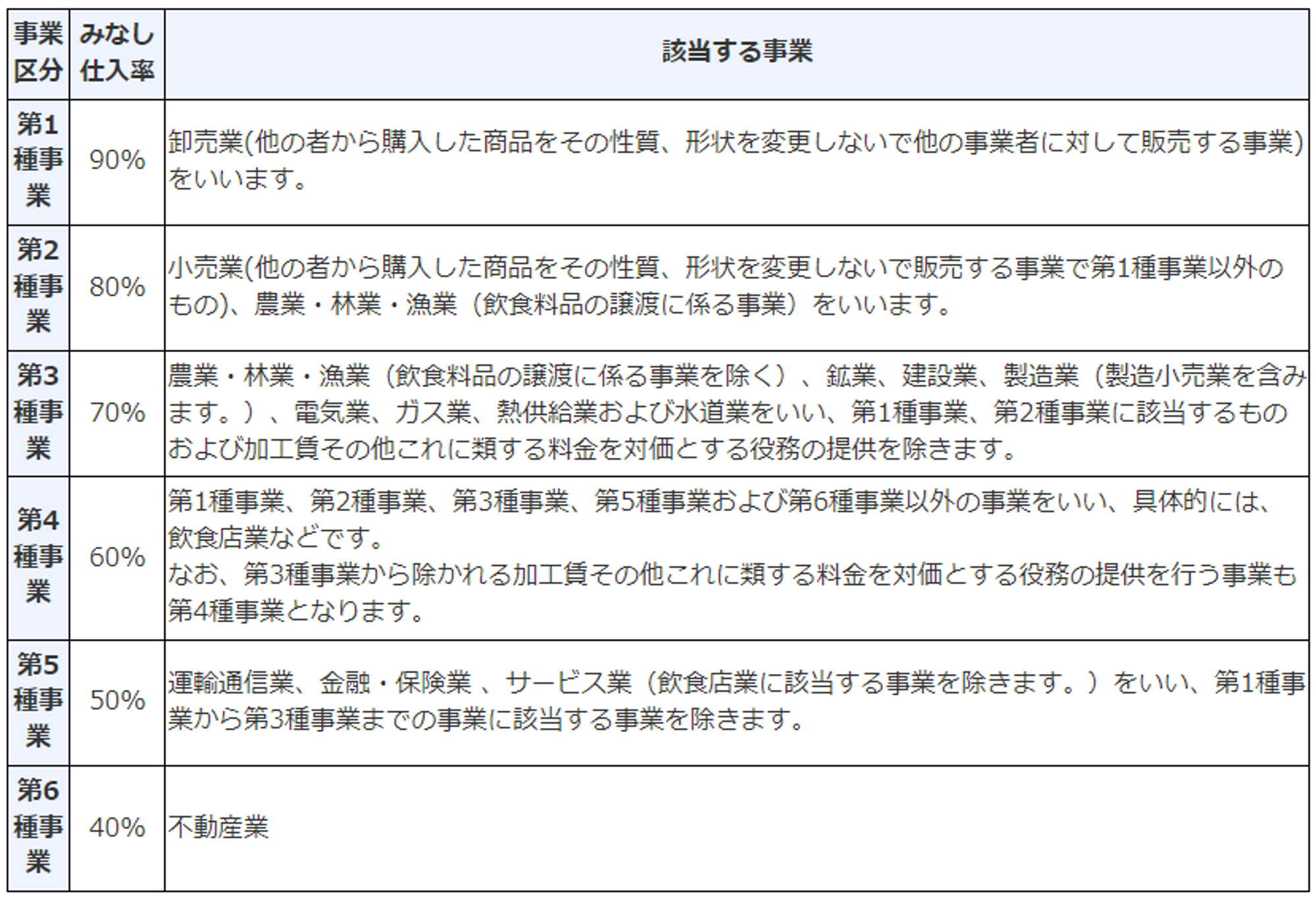

美容室・ヘアサロンの方の簡易課税の事業区分は、 第五種事業(みなし仕入率は50%)

日本標準産業分類を基礎として判定します。 日本標準産業分類は、「大分類」・「中分類」・「小分類」の3区分に分類されています。 美容室・ヘアサロンは、以下の分類になります。 ①大分類:L-学術研究、専門・技術サービス業 ②中分類:74 技術サービス業 ③小分類:749 その他の技術サービス業

参考:日本標準産業分類

したがって、簡易課税の事業区分は第五種事業に該当します。 なお、美容室・ヘアサロンで美容用品等を販売した場合は、第二種事業です。

消費税納税義務の判定、原則課税・簡易課税のシミュレーションイメージ

2019年から美容室・ヘアサロンを開業したとして、シミュレーションしてみます。

結論から言えば、みなし仕入率は美容室・ヘアサロンでは50%なので、実仕入にかかる消費税率(実仕入率)がみなし仕入率よりも上か下かで、有利不利が変わります。

A. 美容室・ヘアサロンの売上高の推移は以下の通りです。

第01期(2019年):950万円

第02期(2020年):1200万円

第03期(2021年):1500万円

第04期(2022年):2200万円

B.消費税の課税の有無の判断(特定期間、資本金による判定は省略)

第01期:基準期間がないため、免税事業者です。

第02期:基準期間がないため、免税事業者です。

第03期:基準期間(2019年)の売上高は、950万円であり、1000万円を超えないため、免税事業者です。

第04期:基準期間(2020年)の売上高は、1200万円であり、1000万円を超えるため、課税事業者です。

①原則課税を選択した場合

- 2022年の売上高に対する消費税額:2,000,000円

- 2022年の実経費に対する消費税額(実経費率を30%と仮定):600,000円

- 原則課税を選択した場合に2022年に納付する消費税額(①-②):1,400,000円

②簡易課税を選択した場合

- 課税売上高に対する消費税:2,000,000円

- みなし仕入率(第五種事業:50%)を乗じて計算した消費税:1,000,000円

- 簡易課税を選択した場合に2022年に納付する消費税額(①-②)=1,000,000円

C. 最終的な判断(簡易課税有利)

この前提であれば、原則課税を選択する場合よりも簡易課税を選択した方が400,000円納税額が少なくなります。